Professor de Ciências Contábeis dá dicas e fala de novidades na declaração do Imposto de Renda

Neste ano, uma das novidades é a possibilidade de pagar ou receber restituição por meio do PIX

O Prof. Me. Adriano Luis da Costa, do Curso de Ciências Contábeis da PUC-Campinas, dá algumas dicas para quem ainda vai declarar o Imposto de Renda de 2022. O prazo neste ano foi estendido para 31 de maio. O professor das disciplinas de Contabilidade e Planejamento Tributário e Planejamento Contábil Tributário destaca algumas novidades, como a opção de pagar o imposto ou receber restituição por meio do PIX, a alternativa de pré-preenchimento e a possibilidade de abater gastos com testes de covid-19 feitos em laboratório.

Confira as respostas para as principais dúvidas no preenchimento das declarações e as dicas.

No ano passado, muitas pessoas aproveitaram para fazer retirada de parte do FGTS em modalidades como o saque-aniversário. Como esses valores devem ser declarados?

A pessoa que efetuou saque do FGTS, relativamente a modalidade de Saque-aniversário, deverá informar o valor recebido de FGTS na ficha Rendimentos Isentos e Não Tributáveis, escolhendo na caixa de seleção a seguinte opção

“04 – Indenizações por rescisão de contrato de trabalho, inclusive a título de PDV, e por acidente de trabalho; e FGTS;

Deverá informar se o recebimento foi pelo titular da declaração ou dependente, bem como, colocar a informação do CNPJ e o Nome da Caixa Econômica Federal nos próprios, conforme figura abaixo:

Caso o dependente ou o titular tenham, além do saque aniversário, passado por rescisão de contrato, a recomendação é que se faça a segregação das informações, preenchendo a ficha com as informações separadas, ou seja, uma ficha para o saque aniversário e outra ou outras, para as demais rescisões/indenizações;

Quem recebeu auxílio-emergencial e depois conseguiu emprego deverá declarar o recebimento do benefício?

Caso a pessoa tenha recebido o auxílio emergencial e passar do teto de isenção, ou seja, em que os rendimentos tenham ultrapassados o valor de R$ 28.559,70 deverá declarar o valor recebido. Para efetuar a declaração, primeiramente, deverá solicitar o Relatório de Rendimentos relativos ao benefício. Para isso deverá acessar a página https://www.gov.br/cidadania/pt-br/servicos/auxilio-emergencial e, com os valores corretos, informar na declaração na ficha Rendimentos Recebidos de Pessoa Jurídica (Rendimentos Tributáveis) com os dados de CNPJ que virá no relatório de benefício.

Caso a pessoa não fizesse jus ao benefício, deverá devolvê-lo e, em alguns casos, ao transmitir a Declaração de Imposto de Renda será gerado um DARF (Documento de Arrecadação de Receitas Federais) para a devolução do valor.

Há algumas novidades na declaração deste ano, como a possibilidade de optar pela restituição por PIX. Há outras mudanças importantes?

Para o ano de 2022, destacamos que as principais novidades são:

- Pagamento do Imposto de Renda devido através do PIX: O DARF foi alterado, passando, além do código de barras, a conter o QRCode, que poderá ser lido pelo celular e permitir o pagamento;

- Restituição por PIX: Para receber a restituição por PIX, o contribuinte deverá escolher a opção 4 – Pix, na ficha de informações bancárias. O PIX a ser considerado para restituição ser o CPF do contribuinte. Caso o contribuinte não utilize o CPF como chave PIX, necessitará criar um novo PIX com o seu CPF para poder informar na declaração.

Veja na figura abaixo:

- Inclusão do número do celular e da informação se o dependente mora com o titular da Declaração: Esta foi outra novidade trazida pela declaração de 2022, bem como, a inclusão do e-mail do dependente. Embora sejam requeridas estas informações, elas não são obrigatórias e, caso o contribuinte não se sinta à vontade em fornecê-las, o sistema permitirá o envio sem o preenchimento das mesmas.

- Alimentado: Na ficha Alimentados passa a haver a necessidade de informar se o Alimentado é do titular da declaração ou identificar a qual dependente o alimentado pertence.

- Bens e direitos: Na ficha Bens e Direitos alguns códigos que não eram utilizados foram excluídos e passou-se a exigir o código Renavam dos veículos declarados.

- Doações: Passaram a não ser mais aceitas doações ao PRONAS (Programa Nacional de Apoio à Atenção da Saúde de Pessoa com Deficiência) e ao PRONON (Programa Nacional de Apoio à Atenção Oncológica).

Como funciona a opção de declaração pré-preenchida e quem pode utilizá-la?

O Contribuinte pode baixar a declaração pré-preenchida diretamente do site da Receita Federal. Na declaração pré-preenchida, algumas informações virão prontas como por exemplo, os rendimentos recebidos de pessoas jurídicas e os gastos com aluguéis. Para poder baixar a declaração pré-preechida, o contribuinte terá que fazer cadastro de acesso junto ao GOV.BR, e poderá utilizar o link a seguir: https://sso.acesso.gov.br/login?client_id=cav.receita.fazenda.gov.br&authorization_id=18029969aea

Para que possa baixar a declaração, ao efetuar o seu cadastro, deverá garantir que seu cadastro tenha ficado com nível “Prata ou Ouro”.

Após efetuar o cadastro, na tela de abertura do Sistema de Preenchimento da Declaração de IRPF de 2022, escolha a opção “Iniciar Declaração a partir da Pré-preenchida”, como mostramos na figura abaixo:

Testes de covid-19 poderão ter o custo descontado na declaração do imposto?

Os testes decovid-19 pagos pelos contribuintes poderão ser reconhecidos como despesas para abatimento do Imposto de Renda, desde que o contribuinte tenha nota fiscal, com identificação de seu CPF ou o CPF de um dependente e que a nota fiscal tenha sido emitida por laboratórios, clínicas ou hospitais. Já os testes efetuados em farmácias, não poderão ser utilizados para abatimento do Imposto de Renda. Além disso, é importantíssimo que o contribuinte não esqueça de colocar o CNPJ do Laboratório, da Clínica ou do Hospital, na hora de colocar a informação na Declaração.

Muitas pessoas desempregadas abriram MEIs para regularizar serviços que passaram a oferecer para sobreviver. Quais os cuidados que elas devem ter na hora de declarar?

No caso de pessoas que abriram MEI para poderem oferecerem seus serviços e produtos, alguns cuidados são essenciais na hora de efetuar a declaração de imposto de renda:

- Será necessário declarar na ficha de Bens e Direitos que é proprietário de MEI, informando o CNPJ da MEI.

- Deverá apurar o Lucro que a MEI gerou, claro que em formato bem simples, ou seja, deverá pegar o valor total recebido pela MEI, deduzir os pagamentos que são gastos para manter a MEI, como aluguel de sala comercial, material de escritório, energia elétrica e o próprio pagamento dos impostos (taxa mensal da MEI). Caso a única despesa seja o pagamento do MEI, não há problemas. Este valor resultante será o Lucro da MEI que a pessoa física usou para pagar as suas despesas pessoais. Vale lembrar que a MEI tem características de uma pequena empresa, por isso é importante segregar estas despesas.

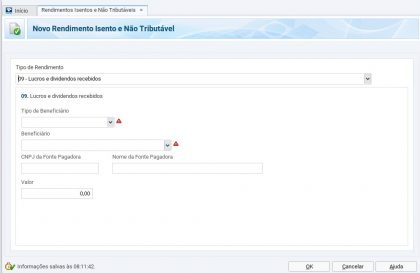

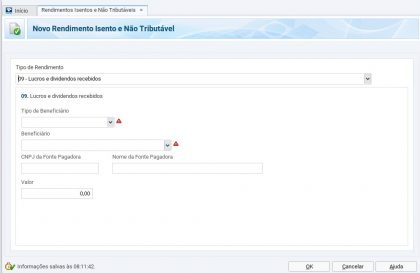

- Uma vez identificado o Lucro da MEI, então teremos o valor a ser informado na declaração de imposto de renda da Pessoa Física, dona da MEI. O valor do Lucro apurado, nos moldes do item anterior, deverá então ser informado na ficha Rendimentos Isentos e Não Tributados, como lucro e dividendos recebidos. Nesta ficha, o contribuinte deverá escolher o item 9 – Lucros e dividendos recebidos, nela identificar se o rendimento/MEI é do titular da declaração ou de dependente, bem como, informar o CNPJ e nome da MEI e o valor recebido, como segue abaixo:

Dicas para quem está fazendo a declaração:

Para quem for fazer a declaração, nossas dicas são as seguintes:

- Antes de iniciar o processo de preenchimento, tenha em mãos todos os documentos. Dentre eles, destacamos os principais:

- Declaração de Imposto de Renda do ano anterior. Quem fez a declaração em seu computador no ano anterior, terá a facilidade do próprio sistema buscar as informações automaticamente;

- Informe de rendimento emitido pela empresa com a qual mantém relação de emprego. No informe de rendimento virão as informações de valores recebidos, contribuições ao INSS, Imposto Retido, 13º recebido, entre outros;

- Acessar o site de seu banco e solicitar o extrato para fins de Imposto de Renda. Alguns bancos podem tratar como informe de rendimentos;

- Documento do ou dos veículos de sua propriedade. Para este ano, será necessário colocar o código RENAVAM;

- Caso a pessoa pague aluguel, ter os dados dos aluguéis pagos, com a identificação de para quem foi pago o aluguel;

- Se a pessoa recebe aluguel, de igual modo, identificar o valor recebido e de quem o valor foi recebido;

- Caso o declarante tenha optado pelos benefícios da Nota Fiscal Paulista ou programa semelhante, deverá entrar no site da Nota Fiscal Paulista ou no site correspondente em seu estado e gerar o extrato para fins de imposto de renda, para que possa informar em sua declaração;

- Ter em mãos todas as notas fiscais de gastos com saúde e assistência médica;

- Solicitar junto a escola ou faculdade, o informe de pagamento anual, que contemple os seus gastos ou de seus dependentes;

- Importante também, ter os documentos de financiamentos de carros e imóveis, para declarar os saldos devedores e as parcelas pagas, nas fichas dívidas e ônus reais e pagamentos efetuados;

- Ainda na ficha dívidas e ônus reais, caso tenha fechado o ano devendo no cheque especial, não esquecer de colocar o saldo devedor;

No caso de informações de aplicações financeiras, não esquecer de colocar as informações de saldos ao final do ano, na ficha de bens e direitos, bem como os ganhos com as aplicações nas fichas de rendimentos, conforme a situação, se tributados ou não;

- Não esquecer de informar na ficha Rendimentos Isentos e Não Tributáveis a restituição de imposto de renda do ano anterior, caso tenha recebido;

- Caso algum dos dependentes tenha rendimentos, avaliar se vale à pena manter o dependente e informar o rendimento deste, ou se será melhor abrir mão do dependente e orientar que este faça a sua própria declaração, caso a renda dele o enquadre como declarante;

- Para pessoas que recebem valores de pessoas físicas, como aluguel, não esquecer de fazer o carnê leão todos os meses do ano e, posteriormente, importar a informação para a declaração;